未来5年内待修复填埋场土地近7900公顷 ——生活垃圾处理行业2018年度发展报告

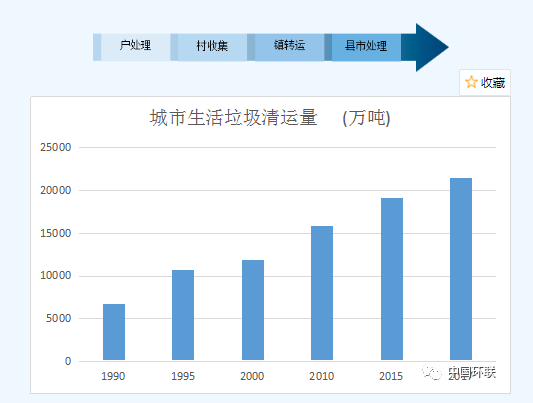

随着我国城镇化进程的推进,城市生活垃圾清运量逐年增长,2016 年生活垃圾清运量已经达到2.70 亿吨,其中城市生活垃圾清运量2.03 亿吨。县城生活垃圾清运量0.67 亿吨,并在以每年4%-5%的增速逐年攀升。根据2018年中国统计年鉴,2017年城市生活垃圾清运量达2.15亿吨。

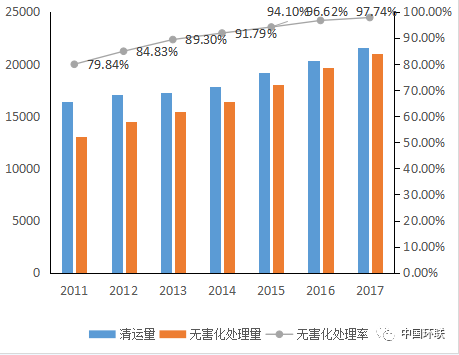

图 2011-2017年城市生活垃圾无害化处理率

(数据来自住建部统计年鉴)

根据住建部2018年统计年鉴,至2017年底,共计有城市生活垃圾无害化处理厂1013座,其中,城市生活卫生填埋场有654座,2017年年处理量为12037.6万吨,占生活垃圾无害化处理总量的57%;垃圾焚烧发电厂有286座,2017年年焚烧处理量为8463.3万吨,占2017年生活垃圾无害化处理总量的40%;其他无害化处理厂34座,2017年无害化处理量为533.2万吨,占2017年生活垃圾无害化处理总量的3%。

2011-2017城市垃圾处理量及占比走势

生活垃圾焚烧行业地域发展分布不均,项目多集中于东部地区

尽管目前垃圾卫生填埋仍在我国生活垃圾处理方式里占比较高,但随着垃圾焚烧行业的迅速发展,垃圾焚烧在无害化处置中的占比慢慢增大,如今占比超过40%。行业集中度相对较高,竞争格局趋于稳定。

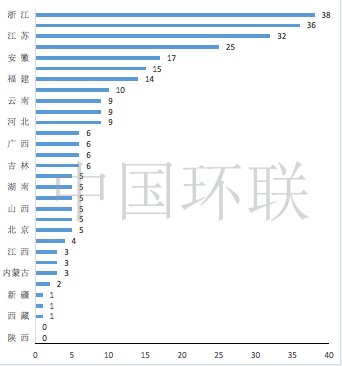

我国垃圾焚烧发电项目表现出明显的地域性,主要表现在区域分布不均。东部地区(京、津、沪、鲁、苏、浙、粤、闽、琼9省(区、市))垃圾焚烧发电数量较多,该地区人口集中、GDP较高、地方财政状况较好。垃圾焚烧处理能力东部地区最大,中部次之,西部最少。

随着东部地区的生活垃圾焚烧项目的逐步饱和,有理由相信,未来垃圾焚烧发电项目将逐步向中部及西部转移。

总体而言,垃圾焚烧发电的建设与当地的常住人口密度关系密切,近些年,整个垃圾焚烧发电市场的建设规划开始随着人口流动密度逐渐变迁,在国内开始以省会经济为发展主流的情况下,随着人口逐步从特大及大城市向各省市二三线城市迁移,垃圾焚烧发电厂的建设地也开始转移。一个省份30%的人基本都在省会城市,省会城市可供填埋的用地面积越来越少,且大城市人口密度相对较高,考虑到邻避效应的影响,垃圾焚烧发电市场或将逐步向中小城市下沉。

2017年各省在运行生活垃圾焚烧厂数量

现有生活垃圾填埋场将迎来大面积封场阶段

我国目前生活垃圾处理的方式依然以填埋处理为主,根据2018年国家统计年鉴,2017年城市生活垃圾卫生填埋无害化处理量达到1.20亿吨,占垃圾无害化处理量的57.2%。日均无害化处理能力为29.8万吨/日。

根据《“十三五”全国城镇生活垃圾无害化处理设施建设规划》的主要目标要求:到2020 年底,具备条件的直辖市、计划单列市和省会城市(建成区)实现原生垃圾“零填埋”,建制镇实现生活垃圾无害化处理能力全覆盖。

同时,我国填埋场也存在有总舵问题。例如:垃圾渗沥液,由于未及时有效收集及处理,导致污染现象普遍存在。如今,随着人们对环境保护要求的逐步提高,生活垃圾处理设施场址面临越来越大的困难。随着“十三五”规划的进一步推行,“十三五”后期阶段,现有生活垃圾填埋场将大面积进入封场阶段。

随之而来的是庞大的填埋场修复规模。拒不完全统计,未来5年内待修复的填埋场土地近7900公顷,填埋场修复市场空间庞大。

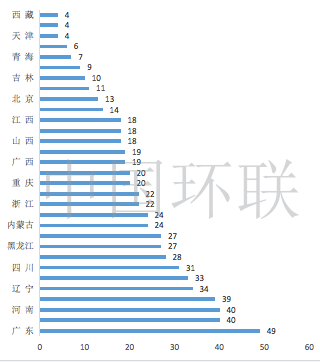

我国的生活垃圾填埋场一样具有区域分布性。2017年我国填埋处理场数量排名前五的省份分别是广东(49座)、河北(40座)、河南(40座)、山东(39座)和辽宁(34座)。除河南外东部有4个省份进入前五。但是按填埋占生活垃圾无害化比例来看,我国中西部大规模的利用卫生填埋来处理生活垃圾,东部、中部和西部地区的生活垃圾填埋处理占无害化比例分别为48.9%、70.8%和66.4%。该占比分别比2016年降低了2.2%、0.6%和4.8%,体现了“十三五”规划的成效性。

各省、区生活垃圾卫生填埋厂分布图

农村垃圾治理缺口较大,城乡一体化处理渐成主流

根据住建部统计数据测算,2017年我国农村生活垃圾产生量约为1.8亿吨,人均垃圾产生量为0.8kg/d,其中至少有0.7亿吨以上未作任何处理。

与城镇生活垃圾相比,农村的垃圾产生规模、生活垃圾清运量、无害化处理率等都远远偏低。2017年我国城市垃圾处理率达97.7%,而农村生活垃圾的无害化处理率为61%。

以《农村人居环境整治三年行动方案》的目标,中西部农村生活垃圾无害化处理率达到90%为计,则每年至少要增加0.5亿吨垃圾处理量。

从住建部数据来看,农村地区的垃圾收集率同处置率之间一直存在缺口,表现为农村地区大量存在的未处理的存量垃圾。随着农村人居环境整治工作的推进,这部分未处理的农村垃圾将被重新纳入垃圾处理计划中。

对比发达国家,我国城镇化率仍有较大的差距。2017 年,我国城镇化率仅为58.52%,与发达国家普遍80%以上的城镇化率相比,提高空间较大。相对应的,生活垃圾产量增加的空间也是巨大的。生活垃圾产量的大幅度增加必将对应着我国农村生活垃圾处理的方式转变。

生活垃圾处理城乡一体化项目将成为农村垃圾治理的主流路线,该市场空间潜力巨大。

生活垃圾处理城乡一体化(以下简称“一体化”)模式可以理解为“户分类、村收集、镇转运、县市处理”,一般适用于垃圾处理厂周边20公里内的村庄。理论上看,每40公里建造一个垃圾处理厂就可以服务到所有村庄。以现有的规模来看,实现还是较为容易的。

图 1990-2017 城市生活垃圾清运量图

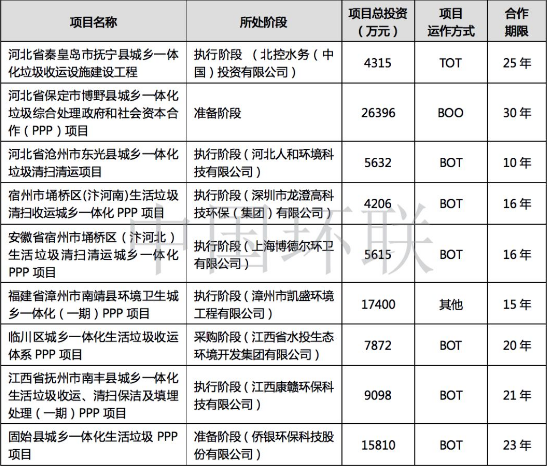

以“城乡一体化”为关键词在财政部PPP项目管理库进行项目搜索,可查阅涉及到垃圾处理城乡一体化的项目如下:

就当前而言,我国城镇垃圾无害化处理率持续增长,预期未来城市垃圾无害化处理率将继续维持在高水平。

2018年垃圾焚烧项目中标形势大好,价格及数量增加显著

PPP是生活垃圾焚烧处理的主流发展模式,目前垃圾焚烧还是以BOT模式为主,逐步有BOO,BOOT等不同模式。发改委共发布两次PPP项目推介,其中涉及生活垃圾焚烧的项目共46个、总投资金额220.0986亿元;财政部共发布三次PPP项目示范,其中涉及生活垃圾焚烧的项目共25个、总投资金额138.8亿元。从已有项目组织方式来看,BOT依旧是最常见的PPP模式。随着相关文件的相继发布,将更有利于逐步规范市场,在改善环境质量的目标下,促使政府、企业齐发力,共助PPP与环保领域的深度融合,更好地吸纳社会资本,撬动更多的资金投入环保领域。

形势大好下,垃圾焚烧项目的中标价格以及中标数量都有明显的增加。

垃圾焚烧项目的收入由垃圾处理费和电费收入组成。两部分的收入均会受到各因素影响,导致收入存在较大差异。根据中国环联发布的《全国生活垃圾焚烧价格指数》,垃圾处理补贴费用与经济发达与否、处理规模大小等相关,但综合来看,2012-2017年最低的价格为2016年的54.85元/吨。2017年被视为垃圾焚烧领域的新元年,中标数量和垃圾处理补贴费用双双增加,价格回升至65.44元/吨。

2018年我国各企业新中标垃圾焚烧发电项目数量持续增加。截止到前两个季度,中标数量已达到51个。一线城市发电厂逐渐饱和,焚烧项目向中小城市转移,大部分新中标(签约)项目落点于三、四线城市,且县一级项目占比较大,小部分位于杭州、西安、福州等大城市。从投资企业看,大型项目(规模大于1000吨/天)多花落在技术成熟、资金雄厚的知名企业手里,主要是光大国际、中国环保、绿色动力、三峰环境、康恒环境、上海环境、深能环保、中电国际等企业中标(签约)。垃圾焚烧发电行业市场集中度较高。

焚烧企业竞争格局趋于稳定,行业第一梯队市占率达80%

经过多年垃圾发电产业的发展,我国已经拥有了一批专业垃圾焚烧运维的公司。随着环保标准和监管趋严,具有品牌效应、运营经验、政府关系和资金实力的龙头公司在拓展业务方面更具优势,预计行业集中度有进步一步提升趋势。

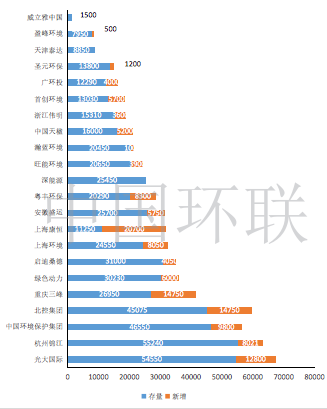

截止至2018年年三月垃圾焚烧行业主要的参与者包括:

1)国企:康恒环境、光大国际、中国环境保护集团、北京控股、启迪桑德、深圳能源、绿色动力环保、上海环境、瀚蓝环境、首创环境、重庆三峰等;

2)民企:锦江环境、盛运环保、浙江旺能、粤丰环保、中国天楹、圣元环保、伟明环保、盈峰环境等;

3)外企:威立雅中国等。

根据公开数据表明,2017年22家固废龙头企业新增生活垃圾焚烧总规模 119421吨/日,增速约23%;其中,上海康恒环境股份有限公司、重庆三峰环境产业集团有限公司业绩增量最为显著。

整体上看,目前行业龙头在项目经验、技术、模式以及品牌等方面优势明显,目前垃圾焚烧行业第一梯队市占率已经达到80%,未来固废末端垃圾焚烧强者恒强的市场格局已经较为明朗。

行业未来发展

环保标准趋严促使行业集中度提升

国家陆续出台相关环保标准,标准逐渐向国际标准靠拢。随着环保趋严,行业发展重心逐渐从营建转向运营和排放管理的后端环节。

同时,伴随环保执法的实质落地,对污染源的监管执法力度真实兑现。2016年12月发布的《关于实施工业污染源全面达标排放计划的通知》要求到2017年底,垃圾焚烧厂等8个行业达标计划要取得明显成效。在这一背景下,部分早期建设的焚烧厂面临达标困难、排污费用高的困境,不得不关停或提标重建。在这一过程中,市场集中度进一步向行业头部集中。

焚烧厂第三方监管市场开放

在社会环境保护要求越来越严格的大背景下,进一步严格化、公开化、法制化的政府监管已成为行业的共识,也是批结邻避效应和转型升级的必由之路。

在“十三五”规划中也要求到2020年底,建立较为完善的城镇生活垃圾处理监管体系,并要求生活垃圾焚烧处理设施应落实日常监管与定期监督性监测制度,以生活垃圾焚烧厂为重点,并按要求主动公开相关信息。对不能在线监控的污染物如二噁英等,监控频次严格执行国家标准规范。

“十三五”期间的监管工作,依据将更加规范,技术将更加专业,机制将更加完善,信息将更加透明,力度将更加强硬。设施监管必将成为化解邻避危机的利器,推动行业前进。

垃圾分类与垃圾焚烧相辅相成

在城乡一体化项目逐渐普及后,越来越多的农村生活垃圾也将运送到城市垃圾处理厂中,在城市和农村生活垃圾产生量逐步增长的情况下,垃圾处理厂的负荷会慢慢增加。

在运往垃圾处理厂时,还需要进行分类处理,不同类型的垃圾处理工艺存在差异,选取合适的方式处理垃圾效果更好。垃圾分类同样也是资源化处理的重要一步,分类足够细化,垃圾中能够提取出的价值就越多。

垃圾分类作为垃圾处理的前端工作,需要得到足够的重视。这也将有助于提升城市品位,改善农村人居环境。